Tin kinh tế

4 lý do khiến dòng tiền quay lại chứng khoán

Nhà đầu tư đã mạnh dạn “xuống tiền” mua cổ phiếu mà không lo bị “xả hàng” khi VN-Index chạm đến những mốc kháng cự “chắc” như mốc 500 điểm.

Đã có những dấu hiệu tích cực xuất hiện trên thị trường

chứng khoán những ngày cuối tháng 5, khi lượng giao dịch khớp lệnh trên sàn

HoSe quanh ngưỡng 700 tỷ đồng/phiên (gấp đôi giao dịch những ngày đầu tháng 5).

Nhà đầu tư đã mạnh dạn “xuống tiền” mua cổ phiếu mà không lo

bị “xả hàng” khi VN-Index chạm đến những mốc kháng cự “chắc” như mốc 500 điểm.

Ngày 21/5, VN-Index vượt ngưỡng 500 điểm cực kỳ thuyết phục với đà tăng trần

của FPT và lực mua mạnh tại REE.

Có 4 lý do khiến nhà đầu tư quay lại mua chứng khoán lúc

này:

Trông chờ vào các “gói

kích cầu”

Nhà đầu tư trong giai đoạn này được hỗ trợ khá lớn từ các

thông tin kinh tế vĩ mô. Rõ ràng ở thời điểm hiện tại chưa có một thông tin cụ

thể về đà hồi phục của nền kinh tế, thậm chí Phó Chủ tịch nước Nguyễn Thị Doan

tại phiên họp của Ủy ban Thường vụ Quốc hội ngày 14/5 vừa qua đã thố lên rằng “Tình

hình kinh tế gay go lắm rồi”, còn Chủ tịch Nguyễn Sinh Hùng thì cho rằng “tình

hình doanh nghiệp bi đát, tôi nghĩ có tới 100.000 doanh nghiệp chết chứ không

phải chỉ mấy chục nghìn”.

Nhiều nhận định cho rằng thị trường giai đoạn này tăng mạnh

là do thông tin CPI hai thành phố lớn là Hà Nội và HCM giảm lần lượt 0,2% và

0,16%, đánh dấu tháng thứ 3 liên tiếp CPI tăng trưởng âm. Thực ra với mức giảm

CPI liên tiếp như vậy chưa chắc đã là tin tốt, bởi điều đó cho rằng cầu tiêu

dùng của chúng ta đang yếu dần.

Những nhà lãnh đạo hàng

đầu đã thực sự nhận ra vấn đề, và

hàng loạt gói kích cầu (theo cả nghĩa đen và nghĩa bóng) đã được đưa ra

nhằm

vực dậy nền kinh tế. Mới nhất là gói kích cầu bất động sản 30.000 tỷ

đồng, giảm

lãi suất tái cấp vốn từ 8% xuống 7%/năm, lãi suất tái chiết khấu giảm từ

6%

xuống 5%/năm; lãi suất cho vay qua đêm giảm từ 9% xuống còn 8%/năm, tín

dụng tại hai đầu cầu Hà Nội và TP.HCM 5 tháng đầu năm tăng 0,3% và

2,1%….

Kết quả kinh doanh

bứt phá của các trụ cột

Nhưng điều tác động mạnh nhất đến tâm lý của nhà đầu tư lại

đến từ chính bản thân các doanh nghiệp đang niêm yết. Các trụ cột dẫn dắt thị

trường công bố kết quả kinh doanh quý 1/2013 khả quan đã kích thích dòng tiền

đầu tư, và đó là lí do khiến thị trường không tăng trần ồ ạt mà chỉ tập trung

tại một nhóm cổ phiếu.

CTCP Tập đoàn Hoa Sen (mã HSG) 7 tháng lãi sau thuế 450 tỷ

đồng, vượt kế hoạch năm 13%. Kết quả kinh doanh của HSG “gây choáng” bởi trong

bối cảnh thị trường xây dựng trong nước hiện tại chưa khởi sắc, như HSG vượt kế

hoạch lợi nhuận nhờ tăng cường xuất khẩu sang Indonesia mà không quá phụ thuộc

vào thị trường nội địa, thứ hai, HSG chỉ vay với lãi suất 9%/năm, USD từ

3-4%/năm nên chi phí lãi vay giảm tới 48% so với cùng kỳ năm trước. HSG đã tăng

gấp đôi trong 5 tháng đầu năm 2013, mức tăng từ 20.000 đồng/cp lên 45.500

đồng/cp ngày hôm nay.

Các trụ cột khác như Tập đoàn Hòa Phát lãi ròng 460 tỷ đồng quý 1/2013, tăng

134% so với cùng kỳ 2012, Vinamilk lãi 1.530 tỷ đồng, tăng 20% cùng kỳ 2012, GAS

quý 1/2013 lãi ròng gần 4.300 tỷ, tăng 86% cùng kỳ 2012 trong đó dư tiền của

công ty này lên tới gần 16.000 tỷ đồng.

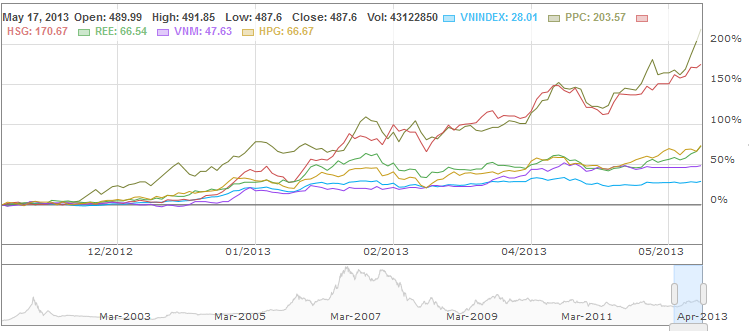

PPC và HSG đã tăng rất mạnh trong 6 tháng qua

PPC và HSG đã tăng rất mạnh trong 6 tháng qua

Ngoài ra, không phải tự nhiên mà cổ phiếu PPC của CTCP Nhiệt

điện Phả Lại tăng từ mức giá 8.000 đồng/cp vào tháng 12/2012 lên 27.600 đồng/cp

vào hôm nay (tăng 245% trong 6 tháng), kết quả kinh doanh quý 1/2013 của PPC

đạt 944 tỷ đồng sau thuế không chỉ “kích giá” PPC mà còn “kích giá” của REE –

đơn vị đang nắm 22% vốn của PPC.

REE mặc dù giai đoạn này hết room nhưng cầu nội – đặc biệt

là dòng tiền tổ chức đang vào mạnh cổ phiếu này, Trong vòng 1 tháng qua, REE đã

tăng từ 18.000 đồng/cp lên 24.100 đồng/cp (mức tăng gần 34%) với KLGD bình quân 10 phiên ở mức gần 2 triệu

đơn vị/phiên.

Đội tự doanh của một công ty chứng khoán lớn tại Hà Nội sau

nhiều lần “họp lên họp xuống” đã quyết định chọn REE làm mục tiêu giải ngân khi

trông chờ vào KQKD quý 2/2013 của công ty này sẽ có bước đột phá, bởi báo cáo

quý 1/2013 của REE đạt 110 tỷ đồng, giảm hơn 50% so với cùng kỳ 2012 do không

hạch toán doanh thu tài chính trong đó.

Ngoài ra, một số doanh nghiệp báo lãi như VCG báo lãi 78 tỷ,

gấp 3 cùng kỳ 2012, DRC lãi ròng tăng 35% cùng kỳ, CSM tăng 76% cùng kỳ 2012

nhờ giá cao su giảm…các trụ cột đồng loạt báo lãi lớn khiến cho dòng tiền tập

trung mạnh tại các mã này, trong khi đa phần các cổ phiếu khác hầu như không

được hưởng lợi nhiều, nhất là các mã bên sàn Hà Nội.

Các cửa đầu tư khác

đều bị chặn

Một điểm thứ ba khiến dòng tiền tập trung vào chứng khoán

giai đoạn này đó là lãi suất đã xuống dưới mức lạm phát, tức là lãi suất thực

âm. Lạm phát theo năm ở thời điểm tháng 4/2013 tăng 6,61%, nhưng hiện tại các

ngân hàng lớn đã đưa lãi suất huy động kỳ hạn 1 tháng xuống 6%/năm, thậm chí

5%/năm, cho thấy gửi lãi suất kỳ hạn 1 tháng lúc này đang bị “lỗ”.

Điều này nếu so với các nhà đầu tư cá nhân thì có vẻ ảnh

hưởng không quá lớn, nhưng với nhà đầu tư tổ chức, đặc biệt là các quỹ đầu tư

hay công ty bảo hiểm thì lãi suất giảm mạnh đang là vấn đề “đau đầu”. Hàng trăm

nghìn tỷ đồng nằm yên trong két sắt ngân hàng đang nhấp nhổm tìm kênh đầu tư mới,

khi vàng, đô bị kiểm soát, BĐS nằm yên thì chứng khoán đang là kênh hấp dẫn

nhất lúc này.

Tính sơ sơ, huy động tiền tửi tại Vietcombank tại thời điểm

kết thúc quý 1/2013 là gần 320.000 tỷ đồng, Vietinbank là 322.500 tỷ đồng,

Eximbank là 99.800 tỷ đồng, Sacombank là 118.800 tỷ đồng…chỉ cần 10% dư nợ tiền

gửi đổ vào chứng khoán, cũng có thể khiến thị trường bùng nổ.

Khối ngoại vẫn đổ

tiền vào TTCK Việt Nam

Thị trường chứng khoán thế giới đều tăng “ầm ầm” trong 5

tháng đầu năm 2013, Nikkei 225 của Nhật đã tăng 66% trong 6 tháng qua, trong

khi S&P500 của Mỹ tăng hơn 20%, dòng tiền đầu tư bắt đầu đi tìm kiếm cơ hội

tại các thị trường mới nổi và Việt Nam là một trong những điểm đến hấp dẫn.

Biểu đồ chỉ số Nikkei 225 trong 6 tháng qua

Biểu đồ chỉ số Nikkei 225 trong 6 tháng qua

Chỉ trong 17 ngày của tháng 5, khối ngoại mua ròng hơn 1.300

tỷ trên hai sàn, điều này cho thấy Việt Nam vẫn đang là một điểm đến hấp dẫn

thu hút khối ngoại.

Không chỉ tập trung vào các bluechips, dòng tiền còn tìm đến

các cổ phiếu midcap với mong muốn mức sinh lời “vượt trội” tại các cổ phiếu vẫn

đang ở mức tiềm năng này. Gần nhất quỹ Halley Sicav-Halley Asian Property đã

mua 1.103.180 cổ phiếu PET, nâng tỷ lệ sở hữu tại quỹ này lên 6,67%, hay như

Mutual Elite Fund mua cổ phiếu của TTF, DVP, HTV, DQC; Asean Small cap Fund mua

TNG, VIG, NVT, WSS…

Thị trường vẫn đang chờ đợi một cơ chế “room” mới cho khối

ngoại, để có thể sở hữu trên 49% vốn của công ty niêm yết thông qua cổ phiếu có

quyền biểu quyết, và từ 50-100% vốn của CTCK. Nhưng tất cả vẫn đang ở trạng

thái “chờ đợi” và khá nhiều doanh nghiệp phải giới hạn room nước ngoài để đảm

bảo đủ tỷ lệ phát hành cho đối tác chiến lược như HAG hay STB.

Theo Trí Thức Trẻ